Что такое ключевая ставка ЦБ и как она формируется

Содержание статьи

В новостях время от времени появляется информация об изменении ключевой ставки. Если хотите понять её суть и роль в экономике, это статья для вас. Простыми словами объясняем, на что влияет ключевая ставка и как её колебания отражаются на нас с вами, бизнесе, заемщиках и банковских продуктах, которыми мы пользуемся.

Каждое изменение ключевой ставки Центробанка России это не просто новость, это сигнал для каждого участника экономики. Понимание данного инструмента поможет вам лучше ориентироваться в мире финансов и принимать обоснованные решения.

Что такое ключевая ставка и зачем она нужна

Ключевая ставка это основополагающий индикатор стоимости денег в стране, который напрямую влияет на кредиты и вклады, которыми мы пользуемся. Устанавливается Центральным Банком и определяет, под какой процент банки могут брать и размещать средства, формируя таким образом ставки по всем банковским продуктам.

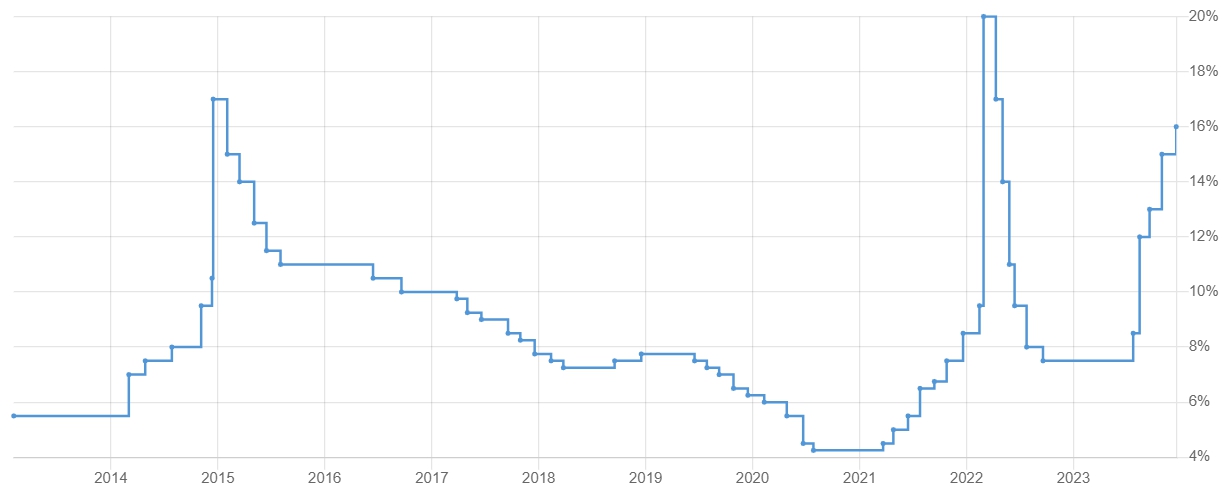

Ключевая процентная ставка подвержена существенным колебаниям. Так, с августа 2020 года по март 2021 года она составляла всего 4,25%, тогда как к весне 2022 года её повысили до 20%. Тем не менее, все корректировки ставки находятся под контролем и осуществляются Центральным Банком РФ, который реагирует на экономические и политические изменения, способные вызвать внезапный скачок инфляции.

Основная цель ключевой ставки поддержание устойчивого экономического роста без риска его перегрева и необузданного роста цен, включая стоимость иностранной валюты.

Как формируется ключевая ставка

С 2013 года ключевая ставка стала важным инструментом, который ЦБ использует для регулирования экономики. Её значение устанавливает Совет директоров ЦБ на регулярных и внеплановых заседаниях. Также она связана с процентной ставкой по сделкам РЕПО, что делает её краеугольным камнем для формирования цены финансовых продуктов.

Ключевая ставка оказывает прямое влияние на проценты по займам и стоимость национальной валюты. Снижение этой ставки делает кредиты более доступными, что может спровоцировать инфляцию. В таких случаях Центральный Банк может увеличить ставку для стабилизации экономической ситуации, однако это может привести к сокращению экономической активности и увеличению уровня безработицы.

Похожим образом ключевая ставка влияет на валютный рынок. При низкой ставке банки активнее занимают средства у Центрального Банка для покупки валюты, что приводит к обесцениванию национальной валюты. Для укрепления рубля Центробанк может поднять ставку, делая кредитование для банков менее выгодным и снижая количество валютных операций, что ведет к укреплению национальной валюты.

Также ключевая ставка применяется при вычислении неустоек за задержку выплаты заработных плат, невыполнение контрактных обязательств (если не оговорено иное) и при начислении пени за просроченную выплату налогов. Её показатель учитывают и при определении налогооблагаемого дохода по вкладам физических лиц.

Зачем ЦБ снижает ключевую ставку

Низкая ключевая ставка стимулирует экономическую активность и кредитование, делая займы более доступными. Стоимость денег снижается, что позволяет бизнесу брать кредиты на более выгодных условиях и, как следствие, открывать новые возможности, развиваться, наращивать объемы производства и создавать рабочие места.

Однако для вкладчиков это может означать снижение доходности вкладов. В таких условиях долгосрочные вклады могут стать выгодным решением для сохранения стабильного дохода.

Почему ЦБ повышает ключевую ставку

Увеличение ключевой ставки является инструментом борьбы с инфляцией, однако оно может привести к замедлению экономического развития и росту уровня безработицы:

- Коммерческая активность теряет темпы. Из-за удорожания займов сокращается объем кредитов, выдаваемых бизнесу как напрямую, так и через государственные поддерживающие программы, поскольку последние становятся более затратными, а способность заемщиков выплачивать кредиты ухудшается.

- Растут цены на товары и услуги. Компании вынуждены компенсировать повышенные кредитные ставки, а также увеличение затрат на логистику, аренду и другие операционные расходы, что неизбежно приводит к росту цен в условиях общего увеличения инфляции.

- Кредитование физических лиц также уменьшается, поскольку высокие процентные ставки отталкивают людей от заемов, заставляя их откладывать покупки. В условиях длительного кризиса некоторые могут просрочить платежи или обратиться за отсрочкой – это негативно сказывается на банковской отрасли.

- Безработица может увеличиться, поскольку организации, стремясь снизить расходы и сохранить цены на свои товары и услуги, начинают оптимизировать затраты, в том числе, сокращая штат и урезая зарплаты персонала, что приводит к увольнениям.

Тем не менее повышение ключевой ставки также увеличивает доходность по вкладам, что может стать стимулом для дальнейших сбережений.

Основная функция повышенной ключевой ставки – стабилизация экономики. Коррекцию производят, как только достигнут желаемый результат.

Мировая практика

Не только Россия использует ключевую ставку для управления экономикой. В США, Европе и Китае аналогичные инструменты помогают регулировать финансовые рынки, поддерживая стабильность и предсказуемость экономических процессов:

- Размер ключевой ставки в США контролируется Федеральной резервной системой. На июль 2023 она составляет 5,25%.

- Процесс определения ставки в Европе находится в компетенции Европейского центрального банка, при этом ставка изменяется в зависимости от типа инструмента.

- На сентябрь 2023 её базовое значение равно 4.5%, а для депозитов и кредитов – 4% и 4,75% соответственно.

- Ключевая ставка, установленная Центральным банком Китая на 2024 год, составляет 3,45%.

- А вот в Аргентине и Турции одни из самых высоких регуляторных ставок: 80% и 45% соответственно.

Влияние ключевой ставки на всех нас

Изменение ключевой ставки оказывает влияние на макроэкономические показатели и определяет направление развития экономики в целом. Снижение и рост этого показателя может сигнализировать о времени для инвестиций или сбережений. Оказывается прямое влияние на доходность вкладов и доступность кредитов, что делает ключевую ставку важным фактором для финансового планирования каждого гражданина. Номинальная корректировка равна 0.25%, но в некоторых случаях могут происходить более значительные изменения для стабилизации валютного рынка или уравнивания спроса и предложения на потребительском рынке.

Надеемся, что после прочтения нашей статьи стало яснее, как ключевая ставка влияет на экономику, бизнес и личные финансы. Используйте эту информацию для принятия обоснованных решений.